Modern Monetary Theory

Exploring Economics, 2017

Modern Monetary Theory

Autorin: Nathalie Freitag

Review: Dr. Dirk Ehnts

1. Der Ansatz

Die Modern Monetary Theory (kurz: MMT, dt: moderne Geldtheorie) ist eine geldtheoretische und makroökonomische Denkschule, bei der es hauptsächlich um die Analyse des Geld- und Kreditsystems und insbesondere um die Frage der Kreditschöpfung geht. Sie beruht auf den Ideen des Postkeynesianismus und des von Georg Friedrich Knapp begründeten Chartalismus (Ehnts 2017, S.90). Die MMT übt Kritik an drei in der Neoklassik entstandenen essenziellen Fehleinschätzungen der Geldtheorie und ist damit als Gegenentwurf zur neoklassischen Geldkonzeption zu verstehen.

Die erste neue Erkenntnis ist, dass im Kreditgeschäft tätige Banken selbst die Möglichkeit haben, Buchgeld zu „schöpfen“ und deswegen nicht einfach nur, wie weit verbreitet angenommen, als Intermediäre fungieren. Inzwischen bestätigt selbst die Deutsche Bundesbank diese Sichtweise. Zweitens setzt die Zentralbank den Zins und nicht die Geldmenge, wodurch die Kontrolle der Geldmenge durch die Zentralbank als widerlegt gilt. Demnach dürfe auch der Interbankenmarkt nicht länger als Kapitalmarkt verstanden werden. Drittens wird die Feststellung getroffen, dass ein „souveräner“ Staat nicht bankrottgehen könne, im Gegensatz zu privaten Haushalten und Unternehmen. So könne der Staat faktisch selbst über die eigene Zentralbank Geld „schöpfen“ und regulierend über Steuern wieder „vernichten“. Ferner stellen Schulden auf der einen Seite Einnahmen auf der anderen Ausgaben Seite dar, was ein antizyklisches Eingreifen des Staates rechtfertige. Öffentliche Schulden spiegeln sich somit vollumfänglich in privaten Vermögen wieder. Die MMT spricht sich in diesem Zusammenhang für eine „Anti-Austeritäts-Politik“ aus, in der es Aufgabe des Staates sein sollte, in Zeiten von Wirtschaftskrisen durch höhere Staatsausgaben die Wirtschaft zu stabilisieren und die Beschäftigung zu sichern.

Die MMT erhebt den Anspruch, aus einer bilanziellen Perspektive heraus das moderne Geld- und Kreditsystem empirisch überprüfbar zu beschreiben. Als Methode der Abstraktion kommt die doppelte Buchführung zum Einsatz, wobei Aussagen über das Geldsystem und dessen Funktionsweise nur dann getroffen werden, wenn sich diese in Buchungssätzen verschiedener Bilanzen darstellen lassen. Somit können überprüfbare Aussagen u. a. zur Kreditschöpfung oder zu Instrumenten der Zentralbank oder der Fiskalpolitik gemacht werden. Als wissenschaftliche Theorie ist die MMT demnach in erster Linie deskriptiv, allerdings lassen sich wirtschaftspolitische Gestaltungs- und Reformmaßnahmen ableiten.

2. Das Bankensystem

Die MMT widerspricht der herrschenden ökonomischen Meinung, Banken agierten als „Intermediäre“. Nach dieser weit verbreiteten Auffassung, sei es Aufgabe der Geschäftsbanken, Spareinlagen als Kredite an willige Kreditnehmer weiter zu verleihen. Ein ausgleichender Zinsmechanismus sorge dafür, dass im Gleichgewicht das Kreditangebot der Kreditnachfrage entspricht. Dies impliziert, dass eine Bank nur in dem Maße Kredite vergeben könne, wie ihr Spareinlagen oder Zentralbankguthaben zur Verfügung stünden.

Die MMT hingegen vertritt die These der endogenen Kreditschöpfung als Charakteristikum moderner Geldsysteme und falsifiziert die Hypothese vom oben beschriebenen neoklassischen „Spartopf“. Demnach reichen Banken vorhandene Sparguthaben nicht weiter, sondern vergeben Kredite allein aufgrund von Sicherheiten und Bonität des Schuldners ‒ quasi „aus dem Nichts“. Sind diese Kriterien der Kreditgewährung erfüllt, schreibt die Bank dem Konto des Kreditnehmers den entsprechenden Betrag gut. Die Höhe der Einlagen bei der betreffenden Bank spielt dabei keine Rolle.

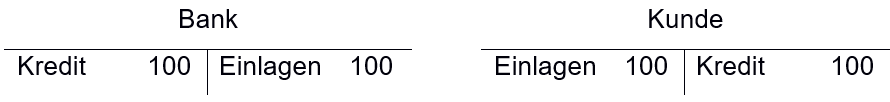

Die Bank verleiht somit nachweislich kein bereits vorhandenes Geld und muss sich zuvor auch kein Geld bei der Zentralbank leihen. Die Bank selbst kann neues Geld „schöpfen“, insofern gleichzeitig durch den Kredit keine andere Schuld getilgt wird. Bei der Kreditvergabe handelt es sich also in erster Linie um eine Bilanzverlängerung; d.h. der Kredit ist einerseits eine Forderung der Bank und andererseits eine Verbindlichkeit für den Kreditnehmer. Der Betrag, welcher dem Kreditnehmer auf seinem Konto gutgeschrieben wird, stellt wiederum eine Forderung des Kunden bzw. eine Verbindlichkeit der Bank dar, wie folgende Bilanzen zeigen:

Die endogene Geldschöpfung ist damit als Grundpfeiler der Kreditwirtschaft anzusehen, da in einem ersten Schritt die Produktion und in einem zweiten Schritt die Konsumtion vorfinanziert werden müssen. Da Kredite aufgrund der Zinslast nur aufgenommen werden, um Ausgaben, wie beispielsweise Investitionen, zu tätigen, führt die erhöhte Kreditnachfrage bzw. die erhöhte Kreditgewährung ihrerseits zu vermehrten Ausgaben. Aufwendungen auf der einen Seite bedeuten wiederum (Mehr-) Einnahmen auf der anderen Seite. Der geschöpfte Bankkredit führt dann im Falle einer Nettokreditaufnahme zu höheren Verbindlichkeiten sowie Forderungen im gesamten System. Dadurch müssen schließlich die Geschäftsbanken ihre Mindestreserven bei der Zentralbank aufstocken, wodurch sich eben auch die Menge an Zentralbankgeld erhöht. Ex post stimmen moderne und orthodoxe Kredittheorie somit überein. Allerdings passiert dies erst in letzter Instanz, was zu Fehlinterpretation der modernen Kreditwirtschaft führte.

3. Der Interbankenmarkt

In diesem Zusammenhang liegt ein weiterer Kritikpunkt der MMT an aktuellen Lehrbuchmeinungen in einer irregeleiteten Sichtweise auf den Interbankenmarkt. Der Interbankenmarkt ist eben kein Kapitalmarkt, dessen Aufgabe es sei, Einlagen weiter zu reichen. Der Interbankenmarkt dient dazu, den Zahlungsausgleich zwischen den Banken zu ermöglichen, zu dem die Banken aufgrund der Transaktionen ihrer Kunden gezwungen sind. Wenn also beispielsweise eine Bank gegenüber einer anderen Bank Verbindlichkeiten aufweist, so müsste sich diese Bank zunächst gegen Sicherheiten Reserven bei der Zentralbank leihen und könnte dann diese Reserven an die Gläubigerbank übertragen.

In den letzten Jahrzehnten (bis zur Krise von 2008/09) sind die Banken allerdings dazu übergegangen, diese sogenannten Reserveübertragungen hinauszuzögern. Die Banken hatten sich in diesem Zusammenhang gegenseitig vermehrt Interbankenkredite gewährt, um den Zahlungsausgleich zu vermeiden, wobei die immer noch fälligen Übertragungen von ausstehenden Zentralbankreserven schlicht in die Zukunft verschoben wurden. Da für die beteiligten Banken ebenso die Möglichkeit des direkten und meist sehr günstigen Ankaufs von Reserven bei der Zentralbank existiert(e), muss(te) sich der Zinssatz für diese Interbankenkredite stets am aktuellen Leitzins orientieren.

Die Höhe der Zentralbankreserven bleibt von diesen Interbankenkrediten zunächst unberührt. So zeigt die MMT auch in der Analyse des Interbankenmarktes in der TARGET2-Debatte ein differenzierteres Bild (Ehnts 2016a, S.117 ff.). Spanische Immobilien wurden beispielsweise nicht über deutsche Ersparnisse finanziert, wie fälschlicherweise angenommen, sondern infolge der Kreditvergabe spanischer Banken. Das spanische Leistungsbilanzdefizit spiegelt lediglich die höheren Importe auf spanischer Seite aufgrund relativ hoher Einkommen wieder.

4. Die Rolle der Zentralbank

Entgegen der weit verbreiteten Meinung bestimmt die Zentralbank somit nicht die Geldmenge. Sie kann nur versuchen, über die Zinssätze der Refinanzierungsgeschäfte die Kreditvergabe der Geschäftsbanken anzukurbeln oder zu dämpfen. Wie viele Kredite allerdings an den privaten Sektor vergeben werden, hängt allein davon ab, wie viele Kredite nachgefragt werden. Auf der Nachfrageseite stehen Haushalte und Unternehmen, die beispielsweise eine Immobilie kaufen bzw. Investitionen tätigen möchten. Nichts kann den privaten Sektor dazu zwingen, Kredite aufzunehmen. Andersherum ist die Zentralbank gesetzlich dazu verpflichtet, Kredite in entsprechender Höhe bei ausreichenden Sicherheiten an die Geschäftsbanken zu vergeben. Die Zentralbank kann die Geldmenge demnach weder bestimmen noch kontrollieren. Sie kann nur versuchen mit den von ihr gesetzten Zinssätzen die Höhe der Investitionen zu beeinflussen.

Diese Beeinflussung funktioniert im Zuge der aktuellen „Investitionsmüdigkeit“ der Eurozone mehr schlecht als recht. Und auch hier liefert die MMT eine umfassende Analyse der Zusammenhänge und gibt die entsprechenden Empfehlungen, diesmal auf fiskalpolitischer Seite: Trotz historisch niedriger Zinssätze zeigt sich, dass die Investitionen nicht mehr auf die Leitzinspolitik der Zentralbank reagieren. Die Ursache sieht die MMT in einer strukturellen Nachfrageschwäche, die nur durch eine Ausweitung der staatlichen Ausgaben behoben werden kann. Indem sich der Staat verschuldet, kann der Nachfragelücke im privaten Sektor entgegengewirkt werden. Dabei greift die MMT auf die makroökonomische Erkenntnis zurück, dass Ausgaben auf der einen Seite zu Einnahmen auf der anderen Seite führen.

5. Die sektoralen Bilanzen und fiskalpolitische Implikationen

Gesamtwirtschaftlich betrachtet besteht eine Volkswirtschaft aus drei Sektoren: Dem privaten Sektor, dem öffentlichen Sektor und dem „Rest der Welt“. Aus der daraus abgeleiteten sektoralen Grundgleichung ergibt sich, dass beispielsweise der private Sektor nur dann Überschüsse (Ersparnisse) bilden kann, wenn ein anderer Sektor sich im gleichen Maße verschuldet. Der „Rest der Welt“ kann, global gesehen, diese Position nicht übernehmen, da die Leistungsbilanz der Weltwirtschaft als solche ausgeglichen sein muss. Übrig bleibt nur der Staat, dessen Aufgabe es folglich ist, durch eine antizyklische Fiskalpolitik die Wirtschaft anzukurbeln. Mit Hilfe einer aktiven Beschäftigungspolitik und dem Staat als „letztem Arbeitgeber“ werden Einkommen geschaffen, wodurch privater Konsum generiert und die Produktion weiter gefördert wird.

6. Die Probleme der Eurozone und die wirtschaftspolitische Ausgestaltung

In diesem Zusammenhang weist die MMT auf die aktuellen Verfehlungen in der wirtschaftspolitischen Ausgestaltung der Eurozone hin, in der die Mitgliedsländer de facto in Fremdwährung verschuldet sind. Dabei garantiert die EZB erst seit kurzem indirekt die Liquidität der Staaten. Nationale Regierungen sind daher mehr oder weniger gezwungen, mit privaten Investoren auf den Finanzmärkten zu konkurrieren. Ein weiteres Problem in diesem Zusammenhang ergibt sich dadurch, dass durch die Gemeinschaftswährung der Wechselkurs, als Instrument zur Wiederherstellung der Wettbewerbsfähigkeit und Nachfragesteuerung, entfallen ist. Eine mögliche Abwertung der eigenen Währung hätte hingegen zur Folge, dass Exporte einerseits verhältnismäßig günstig und Importe andererseits relativ teuer werden. Der Export von einheimischen Waren und Dienstleistung würde gesteigert, wohingegen der Import von ausländischen Gütern gedämpft würde. Die einheimische Produktion würde angekurbelt und Wirtschaftswachstum generiert.

Die Austeritätspolitik und der damit einhergehenden Kürzung von Staatsausgaben sind gemäß MMT hingegen keine probaten Mittel zur Bekämpfung einer Rezession. Die Eurozone verzeichnete erst nach Beendigung der Austeritätspolitik wieder moderate Wachstumsraten, so dass eine wirtschaftliche Erholung eher aus dem Ende der Kürzungspolitik und nicht in Folge einer erfolgreichen Durchführung resultiert.

Es gibt noch so viel zu entdecken! 🚀

Im Entdecken-Bereich haben wir hunderte Videos, Texte und Podcasts zu ökonomischen Themen gesammelt. Außerdem kannst du selber Material vorschlagen!

Material entdecken Material vorschlagen

7. Literatur

Ehnts, Dirk. 2017. Modern Monetary Theory und europäische Makroökonomie. Berliner Debatte Initial 28 (3), S. 89-102.

Ehnts, Dirk. 2016a. Geld und Kredit: eine €-päische Perspektive, Metropolis, 2. Auflage.

Ehnts, Dirk. 2016b. Modern Monetary Theory and European Macroeconomics, Routledge.

Fullwiler, Scott. 2008. Modern Central Banking Operations, https://papers.ssrn.com/sol3/papers.cfm?abstract_id=1658232.

Mitchell, William, Randall Wray und Marion Watts. 2016. Modern Monetary Theory and Practice: An Introductory Text, CreateSpace.

Mitchell, William. 2017. Dystopie Eurozone: Gruppendenken und Leugnung im großen Stil, Lola Books.

Mitchell, William und Thomas Fazi. 2017. Reclaiming the State: A Progressive Vision of Sovereignty for a Post-Neoliberal World, Pluto Press.

Mosler, Warren. 2017. Die sieben unschuldigen, aber tödlichen Betrügereien der Wirtschaftspolitik, Lola Books.

Sahr, Aaron. 2017. Keystroke-Kapitalismus. Ungleichheit auf Knopfdruck, his Verlag.

Wray, Randall. 2015. Modern Money Theory: A Primer on Macroeconomics for Sovereign Monetary Systems, Palgrave Macmillan, 2. Auflage.